不久前,内衣品牌“都市丽人”因为关店90%登上了热搜,随后公司出来紧急辟谣,称这一新闻是对公司公告的误读,所谓关店90%实则来源于6月公司的一则盈警公告。

公告显示,2020年上半年因受冠状病毒影响,都市丽人及其加盟商在2020年2月至2020年3月中旬暂时关闭了90%门店。

虽然新闻和热搜有误导之嫌,但都市丽人的困境也显而易见。盈警公告还显示,截至2020年5月,自营门店及加盟门店的零售销售额仅为去年同期的80%。

从年报及相关公告可知,都市丽人在经历前几年“大跃进”式的扩张开店后,库存、加盟商都成为积攒已久的顽疾,而在营业收入持续下滑的同时,公司的节约成本和削减费用似乎仅沦为一句口号,包括管理费用和销售费用在内的三费仍在持续增长。为了解决业绩持续下滑的问题,都市丽人2019年推出转型计划,但次年便遭遇新冠疫情,转型能否成功仍需打个问号。

“大跃进”式加盟致关店潮 3.27亿应收款“打水漂”

2014年6月,都市丽人登陆港交所。随后集团开展了轰轰烈烈的扩张计划,2015年8月17日,都市丽人股价一度高达8.498港元/股,市值冲击200亿港元。

市值和股价的飙升离不开疯狂扩张的加盟店,2015年年报显示,当年集团共有8058家零售店,其中6937家为加盟店,2015年当年净增加1032家零售店,其中包括888家加盟店和144家直营店。

加盟模式优缺点都十分明显,优点在于能迅速扩大公司规模、提高收入、打响知名度,缺点则在于提高了管理难度,当加盟商的规模足够大的时候,收入滞涨,品牌效应反而减弱,同时还加大了公司管理的难度,提高了管理费用,当有鱼龙混杂、资质不一的加盟商混入时,公司难以把控产品质量,存货和应收账款都会相应出现问题。

这也是都市丽人面临的问题。

2015年门店数达到巅峰后,都市丽人按下了关店的按钮。2016年,公司总门店数下降至7651家,其中加盟店为6128家;2017年总门店数为7181家,加盟店进一步下降至5891家;2018年加盟店数量和总门店数分别为5899家、7305家。2019年,都市丽人业绩变脸,加盟店和总门店数急剧下降,分别为4701家、5970家,当年关闭门店1335家,关闭加盟店1198家。

而来自于加盟商的收入也在2015年达到顶峰后下滑,2015年-2019年加盟商收入分别为31.56亿元、25.2亿元、24.33亿元、28.01亿元、19.5亿元,仅2018年有所回升,其余年份均明显下降,2019年下滑幅度甚至高达30.36%。

来源:wind

来源:wind都市丽人在2019年年报中提到,集团各个加盟商的零售和补货能力良莠不齐,之前采用的专注快时尚性感的贴身衣物产品的策略未能满足大部分女性消费者对实用、功能和性价比较高的产品的追求,门店的生产力和盈利能力受到不利影响,导致加盟商的财务状况转弱,许多加盟商很难通过自身资源进行改善。

为了给加盟商兜底,都市丽人付出了不小的代价。

在2020年5月底的一则公告中,都市丽人称相比2019年上半年,2019年下半年向加盟商的销售额进一步减少,许多加盟商2019年亏损明显且现金流量紧张。截至2019年12月31日,公司共拥有2200家加盟商,逾一半的加盟商仅拥有1家店铺,从而导致较高的行政费用,而小型加盟商由于资源有限,进一步扩张的机会渺茫。

为了专注战略价值较大的加盟商、舒缓加盟商的现金流量并优化加盟商结构,公司管理层决定向前四十家大加盟店提供支持,与其达成协议以豁免其长期未偿还余额,共计一次豁免应收账款3.27亿元,约为这些较大型加盟商未偿还余额的75%。

0.5折按重量甩卖旧存货 毛利率近乎腰斩

扩张的加盟商也在一定程度上带来了堆积如山的存货。

近些年,如何消化存货成了都市丽人不得不去解决的大难题。wind数据显示,2015年-2019年,公司的存货分别为8亿元、11.51亿元、11.12亿元、11.65亿元、6.8亿元,增速分别为25.33%、43.77%、-3.37%、4.76%、-41.64%,分别占总资产的22.98%、30.45%、24.51%、21.51%、15.66%,2016年存货占比甚至高达30.45%,直到2019年才降至15.66%。

为了消化现有存货,都市丽人尝试了多种办法。

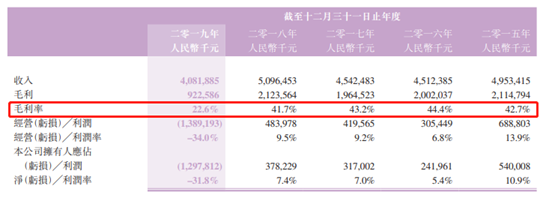

打折出售是最常用的消化库存的手段之一,通过压低产品单价,从而吸引更多的消费者。但这也导致公司的毛利率骤降。2015年-2019年都市丽人的销售毛利率分别为42.69%、44.37%、43.25%、41.67%、22.60%,2019年毛利率对比前4年平均水平近乎腰斩。

来源:2019年年报

来源:2019年年报都市丽人解释称,2019年毛利率骤降主要系可预见未来向客户销售旧存货面临较大困难、并需要加大促销力度,导致一次性撇减约7.38亿元的旧存货所致。

5月底的一则公告显示,2019年都市丽人向市场提供约35折的较高的平均折扣水平,显著高于2018年的55折,但旧存货的销售明显乏力——2017年及之前推出产品在2018年售出5.62亿元,2019年仅售出8300万元;2018年推出产品在2018年售出金额为19.76亿元,2019年售出金额仅2.85亿元。

旧存货的消化速度断崖式下跌,都市丽人无奈之下只好低价甩卖。据悉,公司管理层计划在2020年以存货重量计算价格(约0.5折)将2017年及之前的旧存货售与东南亚发展中国家。同时财务上,公司将这部分存货全额减值。而对于2018年之后的旧存货,公司计划在折扣特卖店及折扣电商平台上销售,平均折扣水平可能超过35折,对此部分存货计提50%的存货减值准备。

来源:2019年年报

来源:2019年年报清库存缓慢也导致公司存货周期拉长,数据显示,2015年-2019年都市丽人的平均存货周转期分别为93天、142天、160天、140天、107天。

转型不足一年遇疫情 2020H1预亏1.2亿元

激进的加盟政策和难以消化的存货捅出了巨大的窟窿,而都市丽人则试图通过转型来 “涅槃重生”。

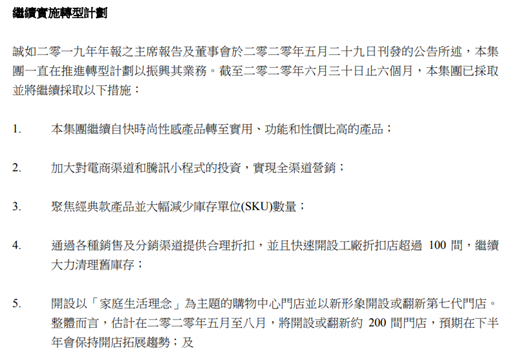

公司的转型计划包括由快时尚性感产品转至实用、功能和性价比高的产品,加大对电商渠道和小程序的投资、实现全渠道营销,聚焦经典款产品并大幅减少库存,通过各种渠道和分销渠道提供合理折扣、并快速开设工厂折扣店超过100间、大力清理旧库存,开设以家庭生活理念为主题的购物中心门店并以新形象开设或翻新第七代门店,在东莞开设一家面积约1000平方米的旗舰店并逐渐在其他城市推广等。

来源:公司公告

来源:公司公告从转型计划可以看出,清理旧库存仍然是公司的重中之重,除此之外,公司将产品风格由快时尚性感产品转至实用、功能和性价比高的产品。

这次风格的掉头与近年来内衣市场的大趋势变换不无关系。风靡一时的性感内衣品牌维多利亚的秘密近年来也一直在走下坡路,维秘大秀的口碑和收视率双双下滑,2019年起曾连续举办24年的维秘大秀停办,2020年开始,维多利亚的秘密英国公司进入破产清算,据母公司财务数据,维秘2020年上半年营业收入为17.99亿美元,同比减少42.26%。

有分析称,目前女性内衣因素逐渐由以男性视觉为主导的“性感”等转向女性视觉和女性需求为主导的“舒适简约”风格。而公司的品牌代言人也由前些年的林志玲更换为关晓彤,风格更趋年轻化。

转型计划提出不足一年,新冠疫情爆发,服装行业遭遇重挫,都市丽人的转型效果因此蒙上了一层阴影。

公司在2020年2月~3月中旬暂时关闭了90%门店,随着疫情好转门店营业逐渐恢复正常,但收入仍然明显下滑、亏损也有所扩大。都市丽人坦言,截至2020年5月,加盟商和自营门店零售销售额仅2019年前五个月的80%以上,2020年上半年亏损额将不少于1.2亿元,去年同期盈利3550万元。

严控成本和费用沦为口号?三费/毛利比达210%

虽然公司曾在此前的转型计划中提出“严控成本和削减非必要的费用”,但是实际过程中都市丽人践行的程度并不理想。

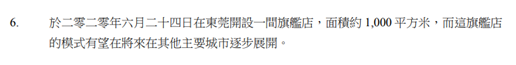

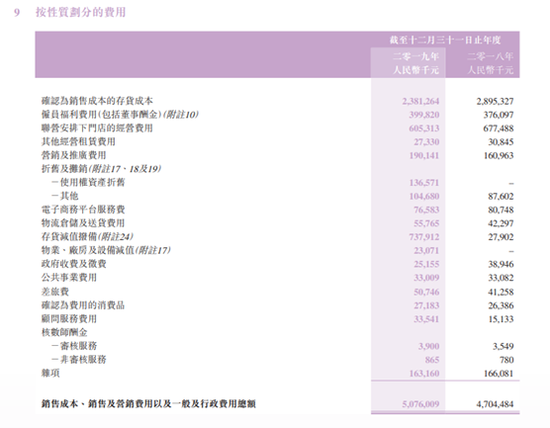

来源:2019年年报

来源:2019年年报2019年年报显示,报告期内公司销售及营销费用为16.1亿元,一般及行政费用为3.04亿元,分别对比去年同期增长9.65%和14.72%,财务费用为3029万元,去年同期为1006万元,同比增长201.1%。

计算可知,2019年三费合计约19.44亿元,毛利为9.23亿元,三费/毛利比例为210.6%;2018年三费合计约17.42亿元,毛利约21.2亿元,三费/毛利比例为82%。2019年三费增速为11.6%,费用压力进一步加大,且公司难以产生足够的毛利以覆盖高额的费用。

从明细来看,虽然门店的经营费用由2018年的6.77亿元下降至2019年的6.05亿元,但员工薪金、营销及推广费用、折旧和摊销、甚至差旅费和确认为费用的消费品都有明显增长。

员工薪金由2018年的3.76亿元上升至2019年的4亿元,营销及推广费用由2018年的1.61亿元上升至2019年的1.9亿元,确认为费用的消费品2019年为2718万元,去年同期为2639万元,虽然上涨幅度不高,但由此却可看出公司严控成本的手段并不严厉,收效甚微。

来源:2019年年报

来源:2019年年报而因为公司经营困难,债务水平也较此前明显上升,由此带来财务费用成倍增长。wind数据显示,2019年公司短期借贷及长期借贷当期到期部分为1.5亿元,去年同期为1.84亿元,其他流动负债为11.6亿元,去年同期为10.47亿元,2019年新增长期借贷3.05亿元,其他非流动负债则由0.14亿元上升至1.68亿元。因为有息负债明显增加,财务费用由去年的1006万元升至2019年的3029万元。(文/上市公司研究院 vicky)

来源:2019年年报

来源:2019年年报关键词:都市丽人